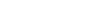

微软 ( NASDAQ: MSFT) 2025 年第一季度营收激增,同时还有大规模的人工智能投资(1000 亿美元)。此后,该股表现略逊于市场(标准普尔 500 指数,+3.65%),价格回报率为负 1%。几天前,该公司公布了第二季度业绩。

微软云业务在 2025 年第二季度实现了稳健增长,营收突破 400 亿美元大关,同比增长 21%。这一增长是基于企业越来越多地采用其云服务,并从概念验证阶段过渡到全面部署。这里的人工智能业务本身的年收入运行率已达到 130 亿美元,同比增长 175%。简而言之,随着企业人工智能服务继续融入 Azure,人工智能营收的快速增长可能继续源于微软整体云计算营收的增长。

此外,微软云专注于扩展其数据中心容量。在过去 3 年中,微软将其数据中心容量增加了一倍以上。其中,容量增加最多的一次发生在去年。此次扩张针对的是云端 AI 工作负载日益增长的需求。从技术上讲,AMD、英特尔公司、英伟达的先进硬件,以及微软的第一方硅片进步(如 Maia 和 Cobalt),从而提升了 Azure 的性能。例如,由于软件优化,该公司观察到每一代硬件的性价比都提高 2 倍以上,每一代模型的性价比都提高 10 倍以上。这些技术进步使微软能够提供更便宜的 AI 解决方案,从而带来更高的市场需求。这使得该公司能够不断扩展其全球数据中心群,同时保持训练和推理工作负载之间的平衡。

现在,人工智能的效率提升正在影响 Azure 人工智能服务的收入(同比增长 157%)。这一增长基于 Azure OpenAI 服务的日益普及。在 Azure 数据库和应用服务上运行的 Azure OpenAI 应用数量同比增长了一倍以上。简而言之,这些趋势表明人工智能正在成为云基础设施需求的核心,并进一步巩固了微软在云市场的收入领先地位。

这里的主要论点是企业需求可能会继续提升微软的 AI 收入。从数字上看,Microsoft 365 Copilot 在所有交易规模中的采用率都在加速增长。在 Copilot 上市第一季度购买的客户在过去 18 个月中总共扩大了 10 倍以上的席位。例如,诺华公司每个季度都增加了数千个席位(现在总计 4 万个席位)。巴克莱银行 ( BCS )、开利集团、培生集团 ( PSO ) 和迈阿密大学等其他企业本季度也购买了 1 万多个席位。Copilot 的每日使用量环比增长了一倍多,使用强度环比增长了 60% 以上。此外,Copilot 的领先地位还推动了 GitHub Copilot 的增长。如今,它已成为 ASOS 和 Spotify Technology SA ( SPOT ) 等数字原生代以及惠普企业公司 ( HPE )、汇丰控股有限公司 ( HSBC ) 和毕马威等大型组织的首选工具。GitHub 目前拥有 1.5 亿开发人员,在过去两年中增长了 50%。

同样,微软的战略交易(尤其是与 OpenAI 的交易)也引领了其营收增长。OpenAI 的 API 专门在 Azure 上运行,这使微软的客户能够访问 AI 模型。这笔交易使 OpenAI 对 Azure 的承诺大幅增加,商业预订同比增长 67%。这种合作关系带来的共同增长体现在对 Azure AI Foundry 的需求上。在推出两个月内,Azure AI Foundry 吸引了超过 20 万月活跃用户。

最后,围绕微软 AI 工具的生态系统也在不断扩大。在这里,来自拜耳、Paige.AI、罗克韦尔自动化公司和西门子股份公司等合作伙伴的 30 多个模型都针对特定行业用例。Phi 系列小型语言模型的下载量已超过 2000 万次,进一步表明微软 AI 产品的采用率正在不断提高。这些模型快速融入微软生态系统将继续通过使企业能够利用 AI 应用来推动营收增长。

非 AI 组件中的 Azure 增长已显示出疲软迹象。“规模运动”存在问题,这指的是通过间接销售渠道和合作伙伴接触到的客户。这些客户正在平衡 AI 工作负载与正在进行的迁移和相关的基本任务。这给微软带来了复杂性。该公司在夏季调整了销售动向,以更好地满足这些客户的需求。然而,这些变化尚未完全转化为财务业绩的改善。这些调整可能需要一段时间才能反映在结果中,因为非 AI Azure 增长在短期内可能仍会保持低迷。

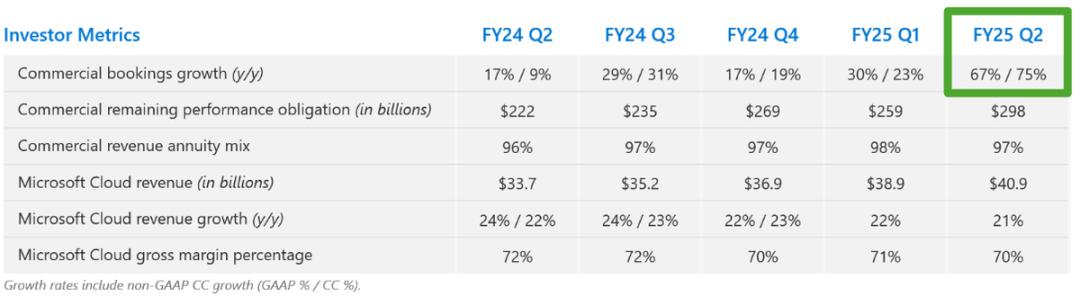

因此,Azure 2024 年第二季度的增长率处于预期的低端(31% 至 32%)。这表明非人工智能组件正在拖累 MSFT Cloud 的整体营收表现。虽然 Azure AI 的表现超出预期,但这种不平衡可能会严重打击微软在云市场保持营收增长的能力。尤其是当亚马逊网络服务 (AWS) 等竞争对手也在积极实现营收增长并以高差距超越华尔街预期时。

与股票价值相关的另一个问题是微软在 AI 基础设施方面的容量限制。该公司在“容量受限”的环境中运营。这限制了其利用企业 AI 服务市场需求的能力。这种限制是双重的。物理基础设施(数据中心和电源)和必要的硬件组件(套件)短缺。微软一直在大力投资长期资产以解决这些问题。然而,解决这些问题的时间线延伸到年底。这意味着,在短期内,微软可能难以满足其 AI 服务日益增长的需求,并可能将市场份额输给拥有更多可用容量的竞争对手(AWS 和谷歌)。

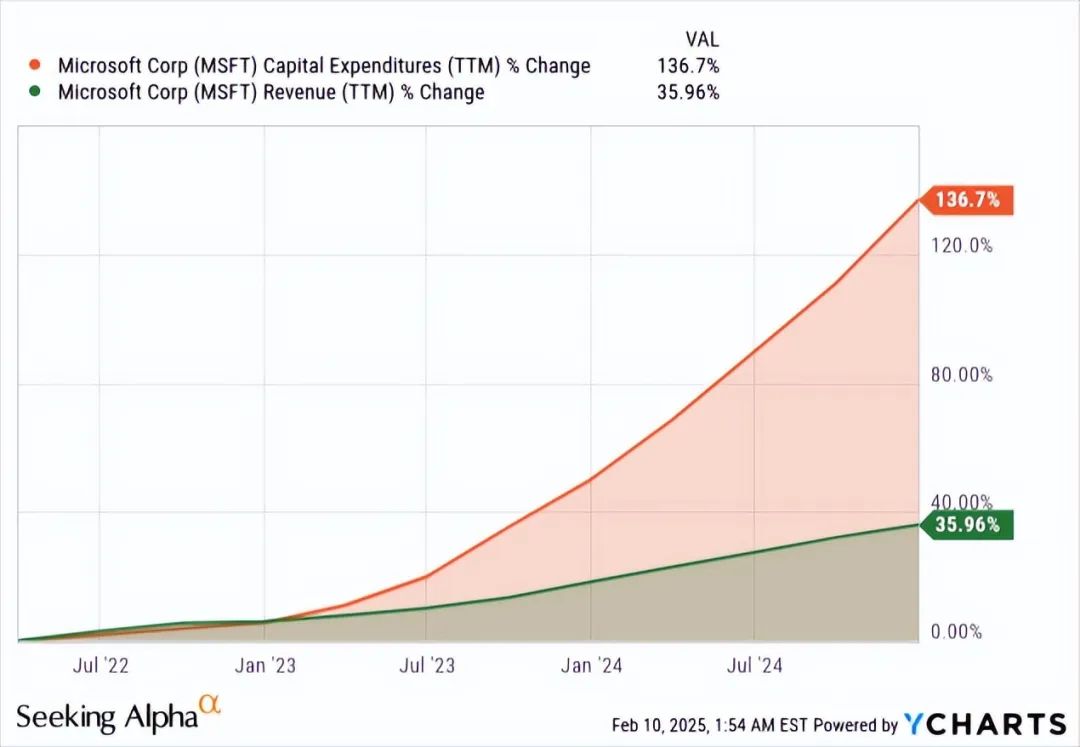

最后,这些限制的影响可以从微软的资本支出趋势中看出。该公司一直在增加资本支出以建设基础设施。但这尚未转化为营收的比例增长。例如,微软还有约 3000 亿美元的剩余履约义务。然而,该公司履行这些承诺的能力可能会受到其基础设施限制的严重打击。资本支出与营收增长之间的这种不匹配可能会给微软的利润率带来压力,并限制其扩展云 + AI 业务的能力。

微软 2025 年第二季度的业绩清楚地表明,人工智能是该公司的增长引擎。随着云计算收入突破 400 亿美元,人工智能服务同比增长 175%,企业采用人工智能正以惊人的速度推动需求。Copilot 正在迅速扩张,Azure OpenAI 应用程序数量翻倍,而 OpenAI 的独家合作等重大交易正在推动商业预订量上升。

但有一个问题。微软正面临基础设施瓶颈,限制其满足不断增长的人工智能需求的能力。非人工智能 Azure 增长正在放缓,产能限制可能会为 AWS 和谷歌等竞争对手抢占市场份额打开大门。虽然长期前景稳健,但短期内仍存在执行风险。