作者|做镜观天

黎巴嫩BP机爆炸事故后,很多朋友纷纷议论,虽然普通人大可不必担心手里的设备会发生事故,但中东等地有不少国家,特别要求中国出口的商品,生产制造全链条都在中国当地。

Made in China原先被一些人认为是廉价货的代名词,如今却是很多国家的“香饽饽”。

在世界局势不稳定的前提下,安全被提到了最高优先级。

就在大家争论BP机事件原因的时候,一场对中国制造的影响很大的事情,正在逼近。

宁德时代通过《财新》对外发声:“欧盟即将发布的新电池法配套法案,将对当地销售的电池采取严格的碳足迹限制。而按目前条件,到2028年时,从中国出口的电池有可能无法达到欧盟市场的销售标准,影响很大。”

图源:网络

据某电池协会的专家对财新说,“这相当于欧盟市场的'入场券',没达到标准就基本出局了。”

真的有这么严重吗?这到底是怎么一回事?

史上最严电池新规

8月17日,《欧盟电池与废电池法规》(以下简称“新电池法”)正式生效,这是一项针对在欧盟本地生产及进口电池的管理法规,包含三项强制性要求:

1.电池护照,需包含电池矿物来源、稀有金属含量、电池循环次数等详细信息;

2.电池回收,强制要求电池厂回收废旧电池,高比例回收材料,并在新电池生产中使用一定比例回收材料;

3.碳足迹,需要提供电池从“出生”到“死亡”再到“重生”等全流程的碳足迹。

新电池法也被称为最严电池法,按照这个标准中国电池厂商难以符合要求可能会“优势清零”,虽然政策给了一定缓冲期,到2027年才需要完全符合电池护照要求,但短短两三年时间对任何厂商来说都是不小的挑战,可能也会劝退一部分实力不足的厂商退出欧洲市场。

为什么会说国产电池厂商可能会“优势清零”,因为国产厂商存在以下劣势,比如碳足迹数据收集不足,碳排放不达标,电池再回收链条水平没达到欧盟要求等。

虽然国内电池厂商属于第一梯队,但国内厂商在碳足迹数据平台有着不小的劣势,不少企业还没建立起自身数据集相关能力,本土化的数据库平台中,数据少,参与企业少,在国际上也未得到认可,如果大量出口到欧洲就需要符合欧盟的新电池法相关规定。

更要命的是可能会泄露电池商业机密,电池护照中要求电池厂商公开电池产品的核心参数和维修回收等敏感信息,有可能会被竞争对手利用,进行逆向工程模仿生产,从而损害电池制造商的利益。这点需要电池厂商跟欧盟有关部门进行妥善协商,在不泄露商业机密的前提下尽可能公开。

此外,电池供应商上下游如果有不合规的部分,也会被判定电池制造商承担责任,可以说是一损具损,这对国内电池产业链提出了更高的要求和合规成本。

图源:网络

目前来看,这份法案对中国电池出口影响最大,最为直接,近年来,欧洲成为中国动力电池及新能源汽车的增量市场。数据显示,2023年我国动力锂电池出口总额超4574亿元,同比增长33%,作为国产动力锂电池最大的海外市场,欧洲占比近4成。

那么提高中国电池厂商竞争门槛,欧洲本土电池厂商就能起飞吗?答案是很难,对本土电池厂商也并非都是利好。

欧盟为什么要搞这一套电池法?

01、制定规则,将市场抓在自己手里

新电池法虽不能说“剑指中国”,但也是想保护自己,制定更符合欧洲市场的电池产品规则,欧洲人想要把未来的新能源市场抓在自己手里。对于欧盟来说,新电池法真正的目的不是全面禁止中国电池,而是想为本土电池产业的发展寻求空间。

据德国《图片报》报道称,欧洲第一大电池企业NorthVolt此前从德国联邦政府获得近10亿欧元的资金,用于在德国石勒苏益格-荷尔斯泰因州建造一座新的电动汽车电池工厂。但欧盟的电池新规让德国制造的电动汽车电池在全球和欧盟市场上失去了竞争力。依照欧盟的“碳足迹重新计算”计划,德国制造的电池或因生产流程不够绿色低碳而被认为是“脏电池”。

欧盟内部市场专员蒂埃里·布雷顿在9月9日的一次会议上直言不讳地指出:“欧盟电池生产能力比中国低20%到30%。”这一差距不仅仅体现在生产规模上,还体现在技术、成本控制和供应链完整性等多个方面,以产业链完整性为例,在中国电池产业重镇深圳,已经形成了从关键材料生产、电池装备开发、电池制造到电池回收再利用的完整自主可控产业链闭环。

有业内人士指出欧洲是没有电池产业链配套,政策支持不足,劳动力资源匮乏的“三无”市场,所以发展难度最高。

欧洲电池企业的生存困境还不止于此,由于欧美电动汽车市场短期需求疲软,叠加电池需求向磷酸铁理电池转换,欧洲电池企业纷纷宣告减产及切换技术路线。

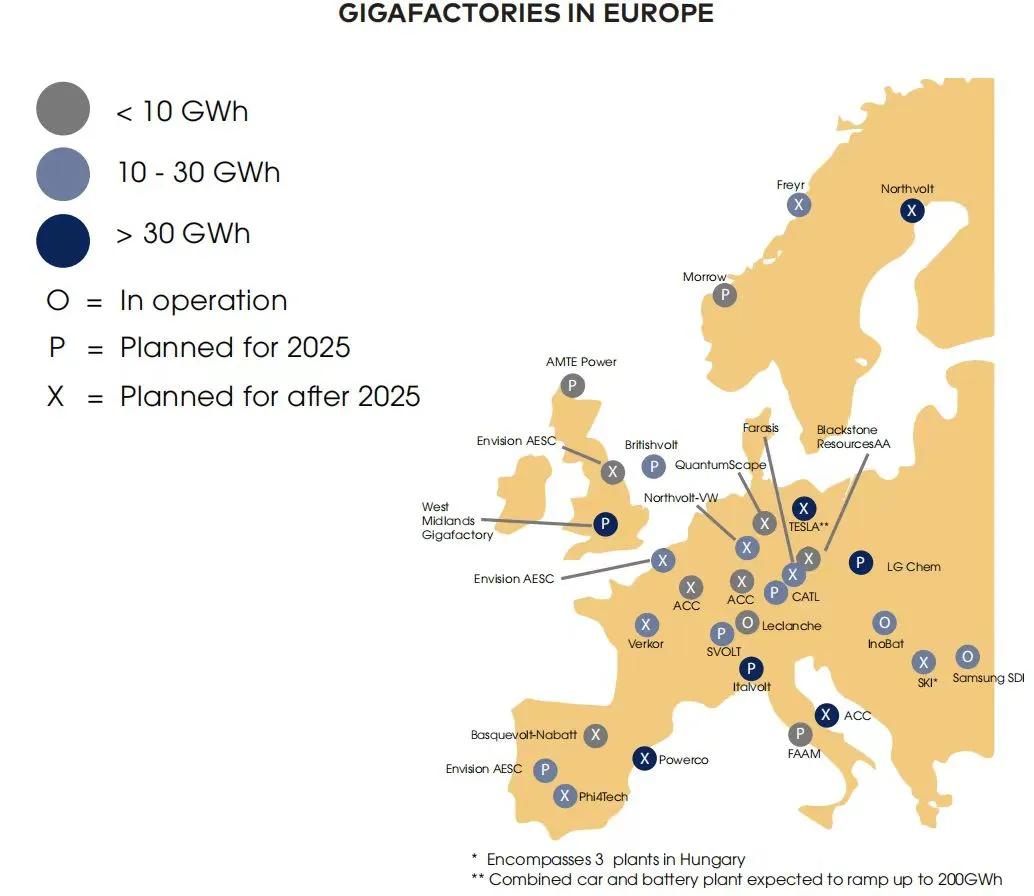

2024年6月,欧洲电池企业Automotive Cells Company宣布,暂停建设在德国和意大利的两家电池工厂。ACC是由Stellantis、梅赛德斯-奔驰以及法国道达尔联合成立的合资公司,该公司原本计划生产三元电池,而现在打算转向生产磷酸铁锂电池。

8月,挪威电池生产企业Freyr Battery宣布,将大幅缩减业务规模,并暂停其Mo i Rana工厂的电池生产。9月,大众集团宣布,由于电动汽车需求放缓,将搁置位于德国萨尔茨吉特(Salzgitter)工厂的第二条电池生产线计划。

02、欧洲需求不足和政策反复才是最大问题

真正让欧洲企业头疼的不仅仅是新电池法,还有大名鼎鼎的CBAM(欧盟碳边境调节机制)碳关税,欧洲汽车制造商协会(ACEA)表示,欧盟为了推动电动汽车的发展,制定了严格的排放法规,要求汽车制造商在2025年前,新车平均二氧化碳排放量需达到95克/公里(WLTP标准下)。从而推动整个汽车行业向电动化转型。

但是由于消费者需求不足、充电基础设施不完善等多重因素,电动汽车的市场渗透率远低于预期。欧洲方面提前退出的补贴也给需求产生了较大打击,去年年底,德国率先宣布将提前终止电动车补贴。此后,英国、法国、瑞典等欧洲主要国家电动车补贴政策也相继发生退补变化。

欧洲汽车制造商协会(ACEA)近日发出紧急呼吁,称由于电动汽车销量大幅下滑,欧盟现行的排放法规正对汽车行业造成巨大压力。协会警告称,如果欧盟不采取紧急措施,欧洲的汽车制造商明年就将面临“要么被迫停止生产200万辆汽车,要么面临高达130亿欧元罚款”的困境。

如果电动车需求长期低迷,那么新电池法,就算捧出来一些有竞争力的电池企业其意义也不大。芯锂有数分析师指出,欧洲汽车行业正面临一场巨大的转型,而过分激进的政策可能会适得其反。欧盟应在推动电动化转型的同时,也要充分考虑汽车行业的实际情况,避免采取过于僵化的政策。

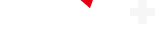

而欧洲的优势在于可再生能源已稳固占据欧洲电力供应的半壁江山以上,贡献率高达50.39%。陆上风电与水电扮演了核心角色,分别贡献了228.8TWh和220.7TWh的电量,而太阳能发电虽位列其后,但也达到了137TWh的显著规模。欧洲电力行业组织Eurelectric指出,2024年上半年,“低碳能源”组合——即可再生能源与核能的共同贡献,已占据欧盟电力供应的74%份额,相较于2023年的68%有了显著提升。

可以说,欧洲是目前最有希望实现全面可再生能源,最有可能达到零碳目标的地方,但是近年来欧洲电力需求呈现持续下滑的趋势,这一现象可能引发可再生能源供需之间的失衡问题,进而对欧洲可再生能源发电项目的长期财务稳健性构成挑战。

有欧洲媒体指出,欧洲锂离⼦电池的回收尚未完善,欧洲⼤约只有5%的锂离⼦电池被回收。这主要归因于以下几点:首先是成本,⽬前通过销售回收材料只能获得锂电池回收成本的三分之一;缺乏识别阴极化学物质的标签系统;缺乏预处理系统来确保电池可以安全打开和拆卸。如果按照新电池法案来执行,欧洲在电池回收供应链上需要补课的也不少。

“直连绿电”,让中国企业谨慎考虑出海

对于欧洲电池市场的变化和政策风向变动,中国电池企业其实一直在关注并早有所准备。自欧盟2020年提出《电池与废电池法规》(简称《新电池法》)以来,中国动力电池业界如宁德时代、亿纬锂能和孚能科技等公司已在电池全产业链进行先行布局,或是投产海外,或实施垂直整合,并纷纷从原材料开采、电池材料、电芯,到电池系统、回收利用等领域,为欧盟的新规做准备。

欧盟在新政策中只认直连绿电,而这几乎将中国电池企业排除在外。在中国,直供电新能源供给成本较高,实现难度大,对依赖电网供电的中国电池企业尤为不利。平均电力排放因子以国家范围来划定。中国平均电力排放因子为0.582,对比欧洲国家,法国、瑞典、挪威排放因子甚至不到0.06,且中国以煤电为主的电力供给结构在短期内很难改变。

所以直接投产海外正在成为重要选择,截至今年6月15日,在欧盟公布的50个锂电池工厂项目中,中国企业占比过半。龙头宁德时代更是计划在匈牙利建设100GWh的电池工厂。伴随电池厂出海的,还有大量设备、碳酸锂精炼厂、主材企业。

但直接在海外建厂并不意味着问题会更少,可能会有更多想不到的麻烦与潜在问题。8月26日,匈牙利反对党人士、前欧洲议会议员雅沃尔·贝内德克(Jávor Benedek)在社交媒体声称,欧盟委员会将调查宁德时代匈牙利工厂的用水情况,此前已经有韩国电池回收公司因用水问题被暂停营业。

蜂巢能源总裁杨红新在行业峰会上提醒,海外需求总体并不旺盛,新增产能可能面临过剩风险,因此企业需要更加谨慎。欧洲市场目前处于策略和战略调整期,整车厂和电池厂正重新审视技术路线与产业投资,以应对中国电动汽车在规模和成本上的优势与冲击。

基于对欧美各项电池投资计划的跟踪,EAC-欧亚咨询合伙人邓俊指出,欧洲锂电供应链正逐渐成型,主要由中日韩锂电企业投资构成。欧洲企业对产业链的投资进度相对缓慢,以Northvolt等少数初创企业为代表。具体环节上,欧洲锂电产业链在电芯、正极材料、电解液、隔膜等领域收获的投资较多,负极领域投资则相对匮乏,也蕴含着机会。

在欧洲当前电池市场动荡调整期,企业采取轻资产,技术授权合作的方式也不失为一种有效的办法,来渡过眼前高度不确定性的当下。所以宁德时代目前对于欧美的十几家工厂,采取了技术授权的合作方式。

写在最后

在一次关于新电池法的演讲中,西班牙生态转型部长Teresa Ribera曾指出:“我们需要重视废旧电池中的宝贵资源,并重新利用它们,以降低对外部国家的依赖。新法规旨在增强欧洲的工业竞争力和推进绿色转型。”过度的依赖可能会削弱欧洲本地企业的竞争地位。因此,欧盟发布了一系列新政策和法规,旨在增强新能源领域的战略自主性。

作为企业过度指责新电池法的贸易保护倾向没有太大意义,重要的是如何适应变化的规则,重新制定的规则也意味着市场秩序洗牌,满足技术要求更贴近欧洲市场的产品肯定会有较大的发展机会,这对中小企业来说可能合规成本更高了,但也是为数不多可能赶上龙头企业的机会。

不达标,就出局,不出海,也可能要出局。在中美竞争的大环境下,我们出海就需要更多的非美国市场,因此,这是中国企业必须经历的一仗,我们唯有提前做好准备。

参考资料:

动力电池出口或再迎“碳壁垒” 来源:中国汽车报

欧盟电池法正式生效 来源:高工锂电

谨慎成出海新法则 来源:高工锂电

把电卖到欧洲没那么简单了 来源:远川汽车评论

欧洲电池一哥全球裁员20% 来源:深圳市电池行业协会