东莞跑出一家半导体独角兽,正冲击港股IPO。

12月23日,港交所网站显示,广东天域半导体股份有限公司(简称“天域半导体”)递表港交所,保荐机构为中信证券。

天域半导体成立于2009年,总部位于广东东莞松山湖,是中国首批技术领先的第三代半导体公司之一,主要专注于研发、量产及销售自主研发的碳化硅外延片。

近年来,东莞致力于把松山湖打造成科技中心,华为在松山湖建了基地,已经让一大批员工搬到那儿办公;松山湖国际机器人产业基地更是引进孵化了大疆创新、云鲸智能、固高科技等诸多硬科技企业。

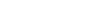

作为备受瞩目的半导体独角兽,天域半导体上市前完成了7轮融资,吸引了不少重磅投资机构加盟,包括华为哈勃、比亚迪、政府引导基金等。

2022年12月,天域半导体完成上市前的最后一轮战略融资,投后估值为131.6亿元;投资方包括政府背景基金中国比利时基金、广东粤科投、南昌产业投资集团、锂电铜箔科创板上市公司嘉元科技;财务投资机构包括招商资本、乾创资本等。

2024年11月,公司部分股东转让了少量股权,估值约152亿元。

目前,李锡光、欧阳忠、天域共创、鼎弘投资、润生投资及旺和投资被视为一组控股股東,合计持有股份总数的58.36%。

公司融资历程,来源:招股书

01 专注做碳化硅外延片,国内第一,全球前三

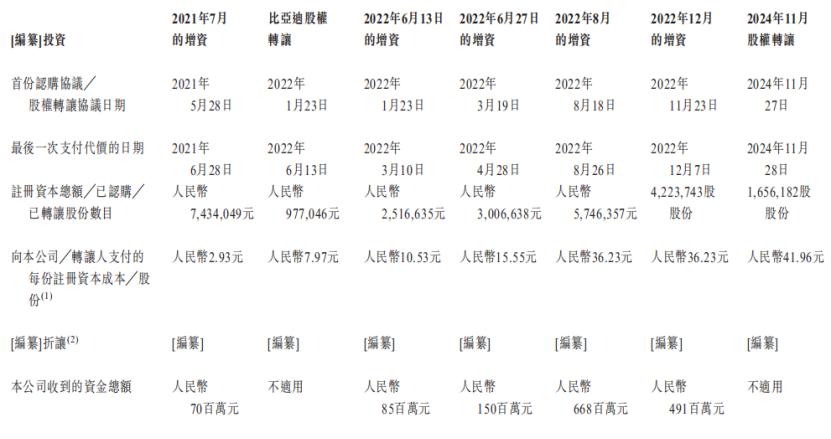

天域半导体是中国首批实现4英吋及6英吋碳化硅外延片量产的公司之一,也是中国首批拥有量产8英吋碳化硅外延片能力的公司之一。

公司产品,来源:招股书

2023年,天域半导体销售了超过13.2万片碳化硅外延片(包括公司自制外延片及按代工服务方式销售的外延片),实现总收入人民币11.71亿元。

中国碳化硅外延片市场的竞争高度集中,前五大参与者占据总市场85.0%的份额(以2023年在中国产生的收入计)。

根据弗若斯特沙利文的资料,2023年,天域半导体在中国碳化硅外延片市场的市场份额达38.8%(以收入计),国内市占率排第一。在全球,公司以收入及销量计的外延片市场份额均约为15%,位列全球前三。

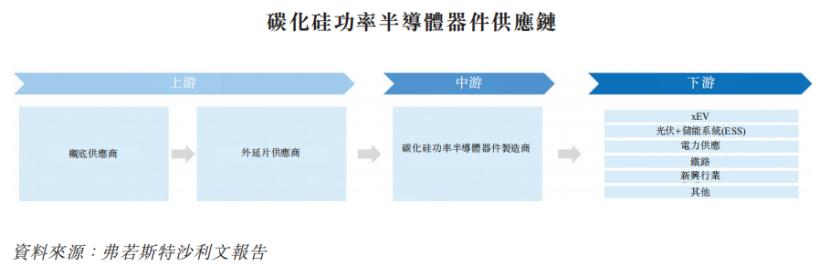

天域半导体位于碳化硅功率半导体器件产业链的上游。

上游由衬底供应商及外延片供应商组成。外延片供应商向衬底供应商采购衬底,用于生产外延片。由于衬底及外延片成本合计占碳化硅器件总成本的最大份额,分别约为47%及23%,因此该阶段至关重要,且具有最显著的附加价值。

中游分部涉及碳化硅功率半导体器件制造商,其使用外延片作为基础材料,通过一系列复杂的生产工艺制造碳化硅半导体器件。

下游分部则包括将最终产品及系统分销至各种应用领域,如xEV及电力供应。由于转换成本较高,通常碳化硅功率器件制造商不会轻易更换其碳化硅外延片供应商。

与硅等传统半导体材料比较,碳化硅(作为第三代半导体材料之一)具有显著的性能优势,包括较大的禁带、较高的电场击穿、更高的热导率、较高的电子饱和漂移速度及强大的抗辐照性,因此更适用于高压、高温及高频环境。

就终端应用而言,碳化硅外延片主要用于生产各类功率器件。这些器件最终用于新能源行业(包括电动汽车、光伏、充电桩及储能)、轨道交通及智能电网、通用航空及家电等行业。

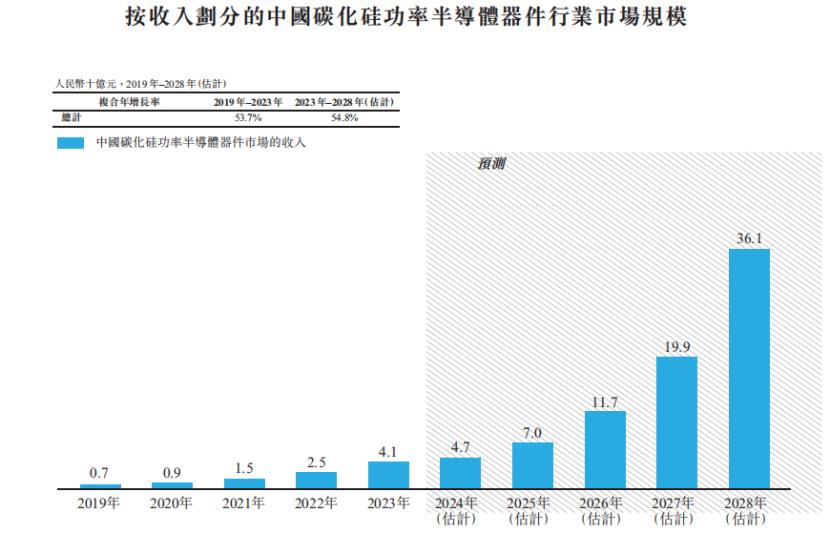

根据弗若斯特沙利文的资料,中国碳化硅功率半导体器件市场规模由2019年的人民币7亿元迅速增长至2023年的人民币41亿元,复合年增长率为53.7%,而中国碳化硅外延片市场由2019年的人民币4亿元激增至2023年的人民币17亿元,复合年增长率为41.2%。

展望未来,预计到2028年,中国碳化硅外延片市场将扩充至人民币132亿元,复合年增长率为50.9%。

按收入划分的中国碳化硅功率半导体器件行业规模,来源:招股书

02 碳化硅外延片价格呈下滑趋势,公司未来要卷产能

作为第三代碳化硅半导体材料的核心供应商,天域半导体受益于中国及全球新能源相关产业近年来的迅速发展,导致产品出货量显著增加。

公司收入构成,来源:招股书

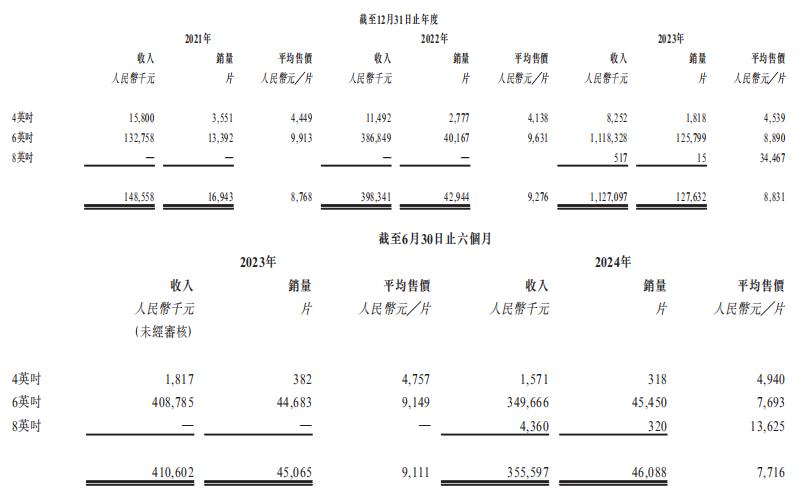

报告期内,天域半导体的销量由2021年的1.7万片增至2023年的13.2万片,复合年增长率为178.7%。

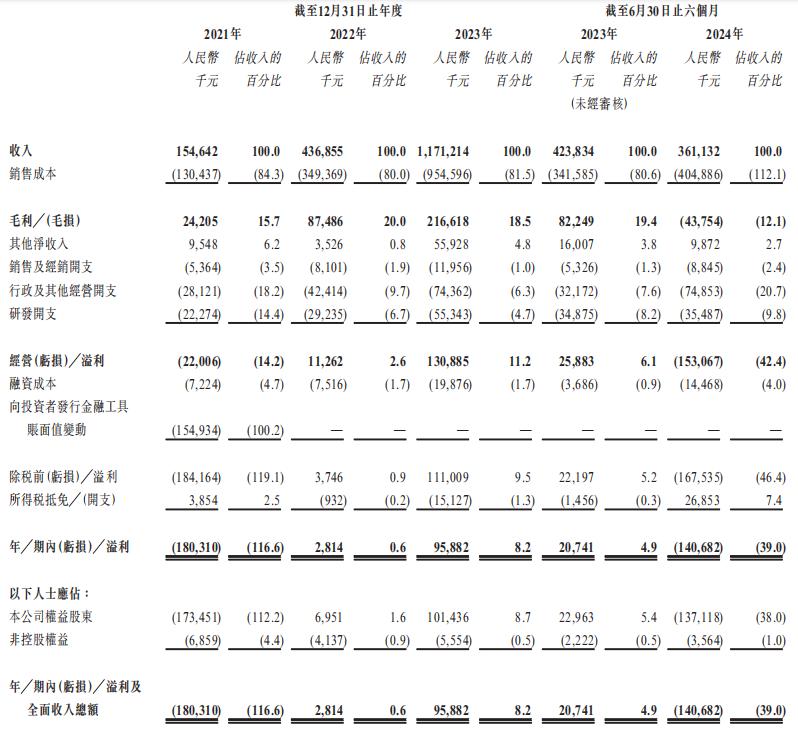

由此也带动了收入的增长。2021年、2022年及2023年,公司的收入分别为1.55亿元、4.37亿元、11.71亿元,复合年增长率为175.2%,净利润分别为-1.8亿元、280万元、9590万元,同期整体毛利率分别为15.7%、20.0%、18.5%。

不过,2024年受多重因素影响,公司的收入同比下降14.8%至3.61亿元,并录得净亏损1.41亿元,整体毛利率为-12.1%。

公司主要财务数据,来源招股书

2024年业绩同比大幅下降,主要由以下因素所致:

1、碳化硅外延片及衬底的市场价格下跌。根据弗若斯特沙利文的资料,公司核心原材料碳化硅外延片及衬底在全球及中国市场的市场价格不断下跌。因此,一方面,公司产品的平均售价通常呈下降趋势,导致公司的收入减少。另一方面,上述市场价格的下降趋势亦可能导致存货撇减拨备,从而导致销售成本增加。

2、国际贸易紧张局势。近年来,中国及全球的政策变化以及中美贸易紧张局势导致全球销售构成的波动。尤其是中国碳化硅外延片供应商的海外销售受到不利影响。公司2024年1-6月的海外销售额同比减少75.5%至4120万元。

关于第二点,从天域半导体境外收入的占比也能看出端倪,自2021年至2024年1-6月,公司自境外的销售收入占比分别为14.7%、12.6%、44.2%及11.4%,2024年1-6月出现了明显的下滑。

同时,公司在招股书中表示,2025年后中国碳化硅外延片平均售价的下降速度将快于全球平均售价的下降速度。中国碳化硅外延片每片平均售价于2021年约为9400元,并预计于2028年前大幅下降至6500元。

全球及中国市场碳化硅外延片及衬底平均售价趋势,来源:招股书

可以预见,未来碳化硅外延片整体市场的增长预期是要依靠量的提升来支撑,以对冲价格下滑的负面影响。

天域半导体在招股书中表示,强大的产能是有效履行客户订单的关键,且是公司竞争优势的核心部分。为更好地就碳化硅产品(尤其是8英吋碳化硅外延片)的潜在市场需求做好准备,公司计划审慎地扩大产能。

具体而言,公司旨在完成位于生态园生产基地的建设,这将提高8英吋碳化硅外延片的产能。

截至2024年10月31日,公司6英吋及8英吋外延片的年度产能约为42万片,已经是中国具备6英吋及8英吋外延片产能的最大公司之一。

扩产完成后,公司预计产能将在2025年内增加38万片,年度计划总产能将增至约80万片碳化硅外延片。

此外,根据实际需求,公司初步计划在东南亚扩大产能,以更好地服务公司的海外客户。

简单来说,就是要上产能来卷死同行。

03 尾声

目前,天域半导体得到了华为、上汽、比亚迪等下游电动汽车、储能、家电、光伏等头部客户的认可。

报告期内,公司前五大客户贡献的收入分别占总收入的73.5%、61.5%、77.2%及91.4%,其中最大客户的营收占比为30.9%、21.1%、42.0%及52.6%。不过,各年度期间的五大客户有所不同。

多年来,公司不断追求生产工艺创新,以4H-SiC外延片产业化、外延片生长技术及外延片清洗技术为主,进行深入系统的研发。

这一努力致使公司在8英吋碳化硅外延技术、多层外延技术及厚膜快速外延技术等核心技术领域取得突破,让公司处于中国碳化硅外延片行业前沿。

未来,公司能否在价格下行的趋势中,依靠产能扩展在竞争中立于不败之地,让我们拭目以待。

声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为任何实际操作建议,交易风险自担。