英特尔曾长期是半导体领域最值钱的公司。但如今落魄了,市值不到英伟达的3%,勉强到AMD的1/3。

时移世易,过去高通收购英特尔的传闻,只会被当作洋葱新闻,但现在舆论已经开始严肃分析收购的可行性。

尽管并购有很大的变数,但对英特尔是好事。

半导体是典型烧钱又耗技术的行业,技术难度和资金密度会越滚越大。因此,术业有专攻的分工模式已成为了半导体行业的规则。

但英特尔是例外,是高端芯片中唯一坚持全产业链布局的芯片企业,结果就是英特尔钱没少花,但资金和技术太分散,论研发比不上英伟达,论制造不如台积电。

这次高通只有意英特尔的研发业务,如果借此分拆,英特尔的处境大概率比现在好。

本文持有以下观点:

1、英特尔在新战场被击败。PC战场,英特尔获得了垄断的市场地位。但移动、AI时代来临后,芯片设计架构的改变瓦解了英特尔的原有优势叠加英特尔没有守好先进芯片制程上的优势,最终在新战场落败。

2、浅尝辄止使英特尔错过了新兴半导体技术。2010年后半导体领域的技术革命,英特尔都有布局,但担心新产品挤压高毛利的传统业务以及频繁换帅导致战略延续性不足,最终对新技术的投入都是点到为止。

3、被困在IDM中。IDM相当于全产业链环节全部由英特尔一手操办。作为高端芯片中唯一坚持设计、制造兼顾的芯片厂,将分散自己的精力和资金,并在竞争中承受更多资本开支的损耗。

01 在新战场被击败

大厦倾倒从来不在一夕之间,英特尔的黄昏来得也并非措手不及。

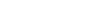

从财务数据的“明账”看,英特尔从2018年开始就有了进入衰退长夜的信号。

2018年之后,英特尔净利润便开始逐年下降,到23年其净利润不到18年的8%。营收也好不到哪去,较巅峰下降了3成。

英特尔陷入衰退,是因为在新战场被击败。

在PC战场,英特尔打遍天下无敌手,获得了接近垄断的市场地位,时至今日,市场份额仍在85%以上。

但PC终究是一个日薄西山的市场,英特尔无法抵御需求端的下滑。芯片业务的增量也早已先后转移到手机、AI战场。

但英特尔并未在新战场立足。比如,AI战场,虽然大厂频频上调资本开支,但钱没到英特尔的口袋中,二季度,其数据中心及AI业务,收入为34.06亿美元,同比下滑了14.9%。

导致新战场失利的因素有很多,例如场景迁移后,芯片设计架构的改变瓦解了英特尔的原有优势等等。

但除了客观竞争要素的改变,英特尔也没有守护好自己在芯片制程上的优势。

在14nm工艺节点之前,英特尔一直保持领先。不论是三星还是台积电,它们都跟随着英特尔的步伐。

但是到10nm的工艺量产节点,英特尔被困了足足4年,被台积电反超。生产工艺落后造成的直接结果就是产品竞争力的下滑。

台积电率先应用的10nm和7nm有更好的能耗比,使找台积电代工的ARM、英伟达、AMD等芯片公司不断追赶甚至反超英特尔。

比如在台积电的先进制程下,AMD的Zen架构产品就绝地反攻,蚕食了大量英特尔处理器的市场,AMD在CPU的市场份额从2019年初的不足5%,攀升至2023年第三季度的19.4%。

那么,英特尔的优势是如何被一步步蚕食的?

02 布局了风口,但不够破釜沉舟

2010年代是英特尔最辉煌的十年,也是失去的十年。彼时,英特尔的业绩毫无瑕疵,但代价是他们错过了几乎所有能错过的东西。

纵观2010年后半导体领域的技术革命,从智能手机、自动驾驶到人工智能,英特尔敏锐的捕捉到了几乎所有革命性新技术,但哪一个也没有孤注一掷,只是浅尝辄止。

移动芯片和自动驾驶是最典型的代表。

主打移动终端市场的Atom系列诞生在iPhone上市的第二年,在本该乘胜追击、快速迭代的时期,Atom等来的却是长达五年的按兵不动。

Mobileye当年贵为自动驾驶芯片之王,但被英特尔收购后反而裹足不前,芯片性能掉出第一梯队,现在也只能靠L1/L2低级别自动驾驶撑营收的面子。

为什么哪个风口也没错过,但哪个也没抓住?

短期与长期的取舍是重要原因,过去英特尔沉迷赚快钱,代价是忽视了长期布局。

Atom推出五年后未有重大进展就是因为担心主打性价比的Atom挤压其他产品产能,英特尔内部的资源投喂优先级被一再排后。

因为沉迷短期利润,忽略了长远投资虽是人性使然,但不是不能克服,老牌科技巨头找到业务接力棒的也不少,为什么英特尔不能?

和他频繁的掌门人变动有关。从2000年至今,英特尔一共换了五任CEO,这个频率如何?Meta的小扎,英伟达的黄仁勋至今还都担任着公司舵手。

频繁的CEO变动,放大了公司追逐短期利润的弊端,毕竟职业经理人只对自己的当期业绩负责,至于企业的星辰大海,显然就没那么关心。

频繁的人事变动造成了各项业务战略的摇摆不定,也会影响英特尔对新兴技术的长期投资。

比如,科再奇在任期内主导收购了Nervana,是英特尔在人工智能领域的第四次尝试。然而2019年,科再奇因为没在办公室管住下半身引咎辞职,Nervana不出意外的寿终正寝。

看到这里,整个2010年代,英特尔“努力但只努力一点点”的研发和投资风格贯穿始终,最终导致英特尔错过了PC之后的几乎所有新兴技术。

这一切似乎是管理层动荡的人祸造成的。但也不尽然,坚持IDM模式造成的高资金损耗,也一定程度上使英特尔对前沿技术的高强度投资力有不逮。

03 被困在IDM中

芯片公司有两种模式:IDM模式,即所有环节从设计、生产、封装、到销售全都自己一手操办,Fabless模式,芯片公司仅从事芯片的设计、研发、应用和销售,而将制造外包出去。

时至今日,大部分存储芯片(如三星)虽仍采用IDM模式,但在市场最大、利润最高的高端逻辑芯片领域,只有英特尔还坚持IDM模式,英伟达、AMD等等都是Fabless模式。

全产业布局的英特尔反而输了,研究光伏、动力电池的投资人可能感到奇怪。

行业龙头先单点突破,某一个领域做大做强,再延伸补强其他产业链环节,最后打造产业链一体化,实现降本增效,不是已经证明了是企业做大做强的路径吗?

其实和光伏、电池等强调垂直一体化的工业领域正相反,对半导体领域来说,垂直一体化的IDM模式只会越走越窄。

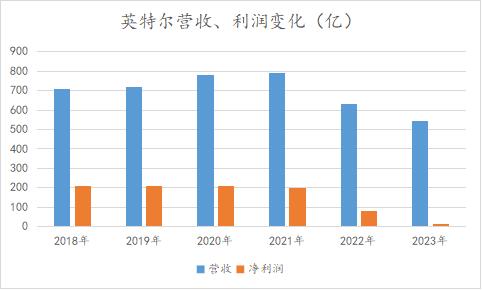

半导体是典型烧钱又耗技术的行业,可以理解为“双高”。

而且随着工艺节点提高,新一代生产线所需的投资额成倍甚至数十倍地增加。2020年台积电5nm工厂投资额约120亿美元,未来3nm产线的投资额预计将达到惊人的200亿美元。

这意味着对英特尔来说,当技术和资金到达一个量级后,面临的“双高”挑战会越来越大,最终成为其技术进步的最大掣肘。

资本开支最能体现这一点,和英伟达相比,英特尔虽然芯片性能落后,但钱是一点没少花。

2023年英特尔资本开支257亿美金,英伟达只有10.7亿美金。原因正是,英特尔既要兼顾设计又要分心制造,结果两边都会遇到问题。

也正是因为“双高”,半导体必须走分工模式。

一来,半导体分工是更优的风险分担机制。如台积电的高额资本开支由高通、英伟达、AMD等芯片设计公司共同分摊,而英特尔只能内部消化。

二来,代工模式的技术进步是最快的。台积电的客户是全球顶级芯片设计公司,可以更快更多地积累一流芯片制造能力。而IDM模式里面每个环节里只要有一个落后了,出现重大障碍,整个产品的进度都会受到拖累。

由此看来,走IDM路线的英特尔研发比不过英伟达,制造比不上台积电有必然性。并不是前者的研发能力不强,而是很难做到齐头并进、孤独一掷地投入,最后输出的是挤牙膏式技术创新。

市场传言,高通只对英特尔的研发业务感兴趣,如果借高通收购之机,英特尔实现研发与制造的分离,处境大概率比现在好。