这两天华尔街风传高通要收购英特尔,虽然消息还未得到证实,但大家从心理上都很难接受,曾经开创了PC时代的芯片巨头沦落至此。

人们纷纷找出各种证据来排除高通收购英特尔的可能性:

第一,英特尔市值目前仍接近1000亿美元,而高通截至今年二季度的现金及等价物仅77亿美元,不足以收购英特尔。

第二,英特尔和AMD之间有X86的交叉专利授权,这就像一颗毒丸,阻止任何一方被收购;

第三,英特尔刚拿下35亿美元的五角大楼订单;

第四,高通收购英特尔会构成垄断,就像英伟达当初想收购arm,一定会遭到竞争对手和各国监管机构的反对。

但在我看来,钱不是问题。谁说一定要用自己的钱来收购?芯片行业有一个以小吃大的成功案例,那就是Avago,2013年它以66亿美元收购存储芯片公司LSI、2015年以370亿美元收购博通时,其自身的营收规模都不如收购对象,但它联手了类似KKR、银湖集团等私募机构,并加上公开发债等方式筹集资金,成功完成了大家眼中不可能的交易。

值得注意的,英特尔和高通的前两大股东都是先锋领航和贝莱德,对于这种在全球呼风唤雨的资本大鳄来说,如果真想并购,还用愁钱?

关键在于,它们是否有足够的并购动机?

首先来看英特尔。8月1日英特尔发布了今年二季报财报,营收128.33亿美元,同比下降0.9%;亏损16.54亿美元,同比扩大了212%。第二天,股价暴跌26%。

事实上,英特尔的财务情况在2022年就开始恶化。英特尔2022年营收630.54亿美元,比上一年下降了20%。净利润则是断崖式下跌,从2021年的198.68亿美元骤降至2022年的80.17亿美元,降幅高达60%。

2023年情况没有好转。当年营收542.28亿美元,比上一年下降18%。净利润进一步恶化,仅16.75亿美元,比上一年大跌79%。

在糟糕的财务表现背后,其实是英特尔越来越乏力的产品和技术。一些业内人士认为,英特尔的设计团队已经无法设计出市场领先的产品,他们的产品往往是二流或三流的,不得不以较低的价格和较低的利润率出售产品——有时甚至亏本。

在笔记本电脑市场,英特尔落后于苹果 2-3 代,甚至更多;

在独立 GPU上,英特尔至少比 Nvidia 显卡落后 2 代;

在服务器领域,英特尔面临的根本问题始终是,云计算公司优先考虑内部 ARM 设计。如果想要 x86 支持,他们大多会选择 AMD;

而在AI上,英特尔甚至谈不上落后,而是几乎没有竞争产品。

英特尔在每个细分市场都在迅速被蚕食,就算拿下35亿美元的国防订单,也不能从根本上扭转这个趋势,也不可能让英特尔获得持续的盈利增长。

对于像先锋领航、贝莱德这样的基金来说,恐怕真的没有耐心了,出售是一种最直接的解决办法。

那么,高通有购买动机吗?它想从英特尔获得什么?

从财务表现来看,高通优于英特尔。2024财年Q3(截至2024年6月23日),高通营收93.93亿美元,规模虽不及英特尔,但净利润21.29亿美元,远超英特尔。

但如果从产品业务上进行分析,高通其实也是危机四伏:

首先,它早已不再是手机芯片老大。

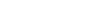

在我们的印象中,高通一直是手机芯片王者,事实上它也的确一度称霸智能手机市场,份额超过40%,尤其在中高端手机市场更超过65%。但事实上,随着联发科、苹果、海思的竞争加剧,加上疫情后全球经济下行,高通在智能手机市场的霸主地位已经动摇。

根据statista的数据,早在2020年三季度,高通的市场份额就开始低于联发科。到2022年四季度,高通的市场萎缩至19%,低于联发科的33%。2023年高通逐步收复失地,份额上升。到2023年四季度,仍只有23%,而联发科高达36%。

2020-2023全球手机芯片市场份额

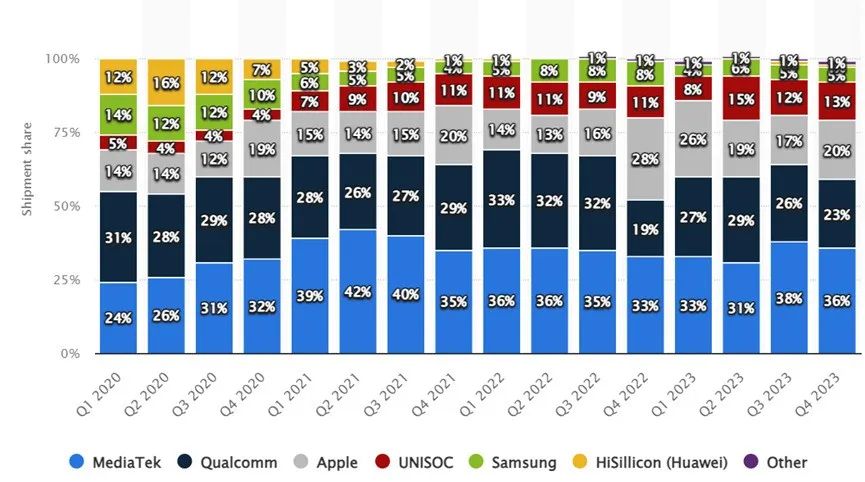

根据counterpoint的最新统计,2024年Q2,高通在全球手机市场的份额才恢复到31%,但仍落后于联发科的32%。

2023-2024年全球手机芯片市场份额

而手机芯片仍是高通的主要营收支柱,占比超过60%,而不可撼动的专利许可,其实只占不到15%的营收。

其次,高通很快将失去苹果这个大客户。高通和苹果多年来一直相爱相杀,iPhone最早采用德国英飞凌的基带芯片,但因性能不佳,从 2010 年的 iPhone 4 开始转向高通采购基带芯片,而英飞凌的基带业务当年被英特尔以 14 亿美元收购。

由于苹果每生产一台 iPhone,就要通过富士康等代工厂支付给高通一定的专利费,而且根据 iPhone 的售价收取,售价越高,高通收得越多。

于是2017 年前后,iPhone 7 开始转用英特尔的基带芯片,苹果开始与高通在全球大打诉讼战。

2019年,苹果以 10 亿美元从英特尔手中收购基带芯片业务,并走上了自研之路。但这是一条漫长的路,苹果暂时仍然必须依赖高通。

但后来苹果和高通达成和解,并于2023年签署了一项为期三年的供应协议,确保2024至2026年间发布的iPhone将继续使用高通的5G基带芯片。

不过最近有消息说,苹果可能在2025年推出自研的Wi-Fi芯片和5G基带芯片。也就是说,高通迟早将失去苹果这个大客户。

苹果对高通的营收有多重要?高通2023年财报中的风险提示篇中明确表示,前两大客户苹果、三星均占其收入的10%以上。在2024Q3财报中则列出,前三大客户X、Y、Z分别占当季营收的18%、17%和11%,占前三季营收的20%、20%和13%。

不管苹果是X还是Y,如果苹果放弃高通的基带芯片,高通将损失其年收入的五分之一。

高通前三大客户

第三,面向未来的产品还在培育期,包括汽车芯片、XR芯片。

其实高通也早就看到了汽车将成为最大智能终端的这一趋势,并在数字座舱和高级辅助驾驶(ADAS)芯片上进行投入。虽然这块业务的增速不低,但目前从财报来看,营收规模还很小。2024年Q3,其汽车业务收入只有8.11亿美元,占总收入的比重只有8.6%。

高通2024财年Q3芯片业务收入构成

至于XR方面,高通也一直也紧跟市场推出了相应的芯片产品,但无奈XR终端市场一直小打小闹不成气候。今年7月,三星透露正在和谷歌、高通一起开发XR产品,不知道三方联手能否突破这个市场。

总的来说,高通面临的困境是,老业务增长乏力,新业务还不成熟。

接下来我们看看英特尔哪些业务对高通有价值?

1、PC业务。高通早已进入PC市场,尤其在AI PC上大有后来者居上的势头。今年5月微软发布Copilot +pc时,首批产品就采用了高通骁龙X Elite处理器,而英特尔的Lunar Lake在算力上未达到微软的要求,要下半年才能进入合作名单。

但无论如何,高通在PC上仍不敌英特尔,后者仍在PC市场占超过65%的份额。而且英特尔虽然整体业绩不堪,但从去年四季度以来,PC业务已经恢复了增长。

英特尔PC市场份额

而且英特尔也很积极拥抱AI,2023年推出了业界首个AI PC加速计划,目标是在2025年在超过1亿台PC上实现AI。到目前为止,这仍然是英特尔最具竞争力的业务。对于正从手机向PC市场扩张的高通来说,拿下英特尔就等于控制了全球PC市场。

2、Moblieye。高通的汽车业务多年来保持高增长,根据Khaveen Investments的分析,从2020-2023年,高通汽车芯片的平均增速达到29.9%,超过了英特尔 Mobileye的 24.9%,英伟达的15.3%。

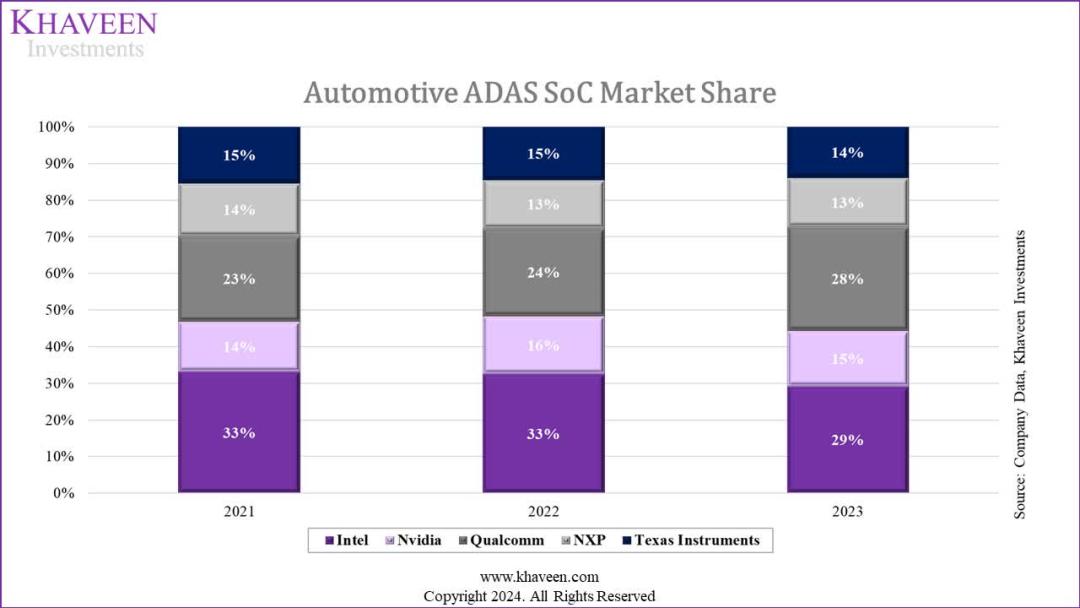

但ADAS 芯片市场排名第一的仍是英特尔 Mobileye,为29%;高通第二,28%;英伟达已降到第三,15%。

ADAS芯片市场份额

更重要的是,Mobileye的新增客户主要是来自中国,如比亚迪、极氪、小鹏和小米等,而中国电动汽车占了全球销量的60%。

如果Moblieye和高通加起来,相当于控制了全球自动驾驶芯片市场。而手机、PC、汽车加在一起,则意味着高通将控制所有的智能终端。

3、晶圆制造。英特尔在代工业务上始终左右摇摆,三心二意,这也是它做不好的一个根本原因。最近的消息是英特尔可能分拆代工业务,对外寻求融资。

全球半导体代工市场排名

如果并购英特尔,高通就从Fabless摇身一变成了 IDM,从而降低制造成本。虽然英特尔制程相对落后,在需要先进制程的产品上,高通仍然不得不依赖台积电。但至少可以用英特尔来制衡台积电,以防它动不动就提价。

整体来看,我认为英特尔对高通很有并购价值,尤其正当AI转型的关键时刻,高通非常需要英特尔。